Vlagatelji so v zadnjih šestih mesecih več kot uspešno prebrodili kar nekaj dogodkov, ki bi jih v popularni ekonomski literaturi lahko označili za črne labode. Izvolitev Trumpa in njegovo predsednikovanje, odstop italijanskega premiera Renzija, bančna kriza v Italiji, vse dogajanje v zvezi z brexitom, nizozemske in francoske volitve, zaostritve različnih geopolitičnih front in še bi lahko naštevali.

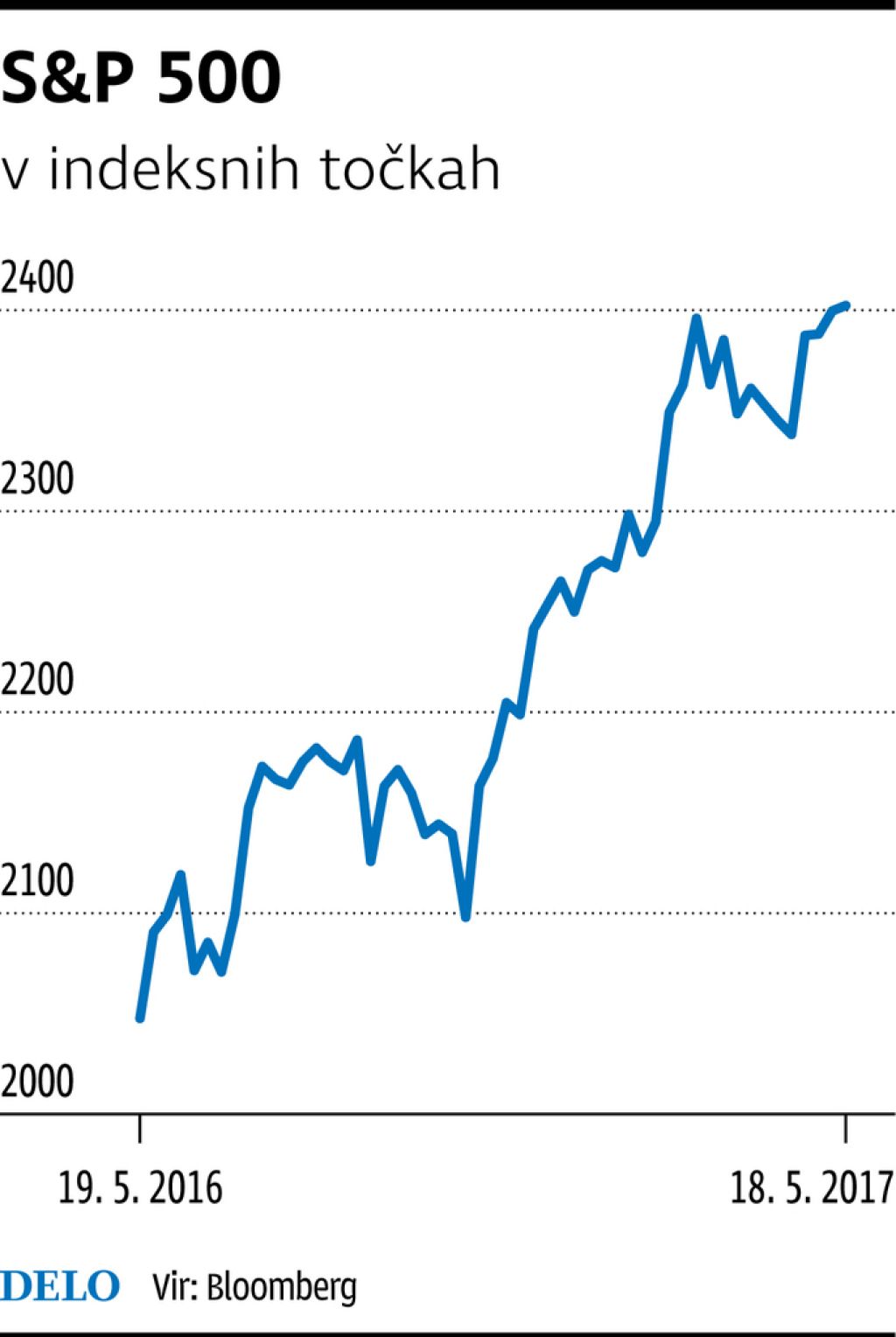

Pravzaprav lahko ugotovimo, da je za vlagatelji čudovit začetek leta, ki se počasi že preveša v drugo polovico. Svetovni delniški indeksi so letos v zelenem, pri čemer je rast v evrskih državah še posebno navdušujoča. Tako so nemški, francoski in italijanski delniški indeksi pridobili več kot deset odstotkov, španski pa celo več kot 15 odstotkov.

S podobno uspešnostjo se lahko pohvalijo delniški indeksi držav regije rastočih trgov, še posebno indijski, korejski, turški, brazilski in mehiški. Nižja je rast v Združenih državah Amerike in razviti Aziji, kjer znaša le nekaj odstotkov. Zanimivo je, da se ravni držijo tudi obveznice, ne glede na to, da smo v obdobju solidnih makroekonomskih kazalnikov in s tem vse večjih inflacijskih pričakovanj. Po uspešnosti znotraj obvezniškega razreda imajo prednost tiste, ki v sebi skrivajo tudi del delniškega duha v obliki višjega tveganja – obveznice z nižjo bonitetno oceno.

Vlagateljem v prid je tudi okrepljena aktivnost v podjetniškem sektorju. Tako so podjetja v prvem četrtletju v Združenih državah Amerike prvič po tretjem četrtletju leta 2011 spet dosegla več kot desetodstotno rast dobičkov, pri čemer je bila rast enakomerno razdeljena med vse gospodarske sektorje. Dodatno, solidne objave se vrstijo tudi iz makroekonomskega področja.

Medtem ko je rast v Evropi vsaj glede na merila, ki so veljala v preteklih letih, solidna, ameriška centralna banka rast bruto domačega proizvoda v prvem četrtletju letošnjega leta, ki je s skromnih 0,7 odstotka pristala najniže v zadnjih treh letih, ocenjuje za prehodno šibkost. Še več, v govorih, ki so sledili majskemu sestanku, so guvernerji poudarjali zavezanost predvidenemu načrtu zvišanja ključne obrestne mere, ki vključuje dva ali tri nadaljnje dvige. Verjetnost za zvišanje ključne obrestne mere junija je tako dosegla skoraj sto odstotkov.

Za ameriške centralne bankirje pomirjenost trga z zvišanji ključne obrestne mere pomeni nekaj, čemur v zadnjih letih niso bili priča. Večji izziv zanje zdaj pomeni zmanjšanje bilance ameriške centralne banke brez negativnih vplivov na gospodarstvo in kapitalske trge.

Spomnimo, da je Fed v žaru svetovne finančne krize odkupoval različne obveznice in podobne instrumente z namenom, da spodbudi gospodarstvo. Posledica omenjenega je bilo povečanje bilance centralne banke na zgodovinsko najvišje ravni. Po izjavah guvernerjev je jasno, da bo postopek zmanjševanja bilance zaradi pomanjkanja podobnih zgodovinskih izkušenj izredno previden, počasen in postopen. Vlagateljem se tako tega laboda iz Washingtona ni treba bati, čeprav v današnjem mraku še daje vtis temnejše obarvanosti.

Tiskane izdaje

Tiskane izdaje