V prvih pomladnih tednih so se skladno z zgodovinskimi gibanji nadaljevali pozitivni trendi, ki jih spremljajo rekordno nizka nihanja naložbenih razredov na kapitalskih trgih. Nalezli so se jih tudi obvezniški in celo običajno divji in nepredvidljivi valutni trgi.

Naključni opazovalec dogajanja na kapitalskih trgih bi dobil občutek, da vse poteka v super počasnem posnetku. Kombinacija kratkoročnih pričakovanih nihanj delnic, obveznic, valut in zlata je bila od začetka sistematičnega merjenja leta 1990 nižja samo še na začetku leta 2014.

Ameriške delnice so se, na primer, v zadnjih štirinajstih dneh gibale znotraj absolutno minimalnega trgovalnega območja +/– 0,5 odstotka. Indeks volatilnosti (VIX) se je dva dni zapored spustil pod deset, kar se je zgodilo šele tretjič od leta 1993, in se skoraj dotaknil najnižje vrednosti vseh časov pri 9,3. Indeks VIX pri vrednosti deset pomeni, da vlagatelji v prihodnjih 30 dneh pričakujejo samo 2,9-odstotni pozitivni ali negativni premik ameriških delnic.

Obdobja rekordno nizkih nihanj na delniških trgih ne pomenijo nujno zatišja pred viharjem in sama po sebi še ne napovedujejo, da se nam v prihodnjih tednih približujejo močnejši kratkoročni pretresi. Statistična korelacija med vrednostjo indeksa VIX in prihodnjimi donosi je namreč po vseh merilih precej šibka. Za vlagatelje je v resnici precej nevarnejši režim povečevanje volatilnosti v kombinaciji z indeksom VIX, ki presega vrednost 20.

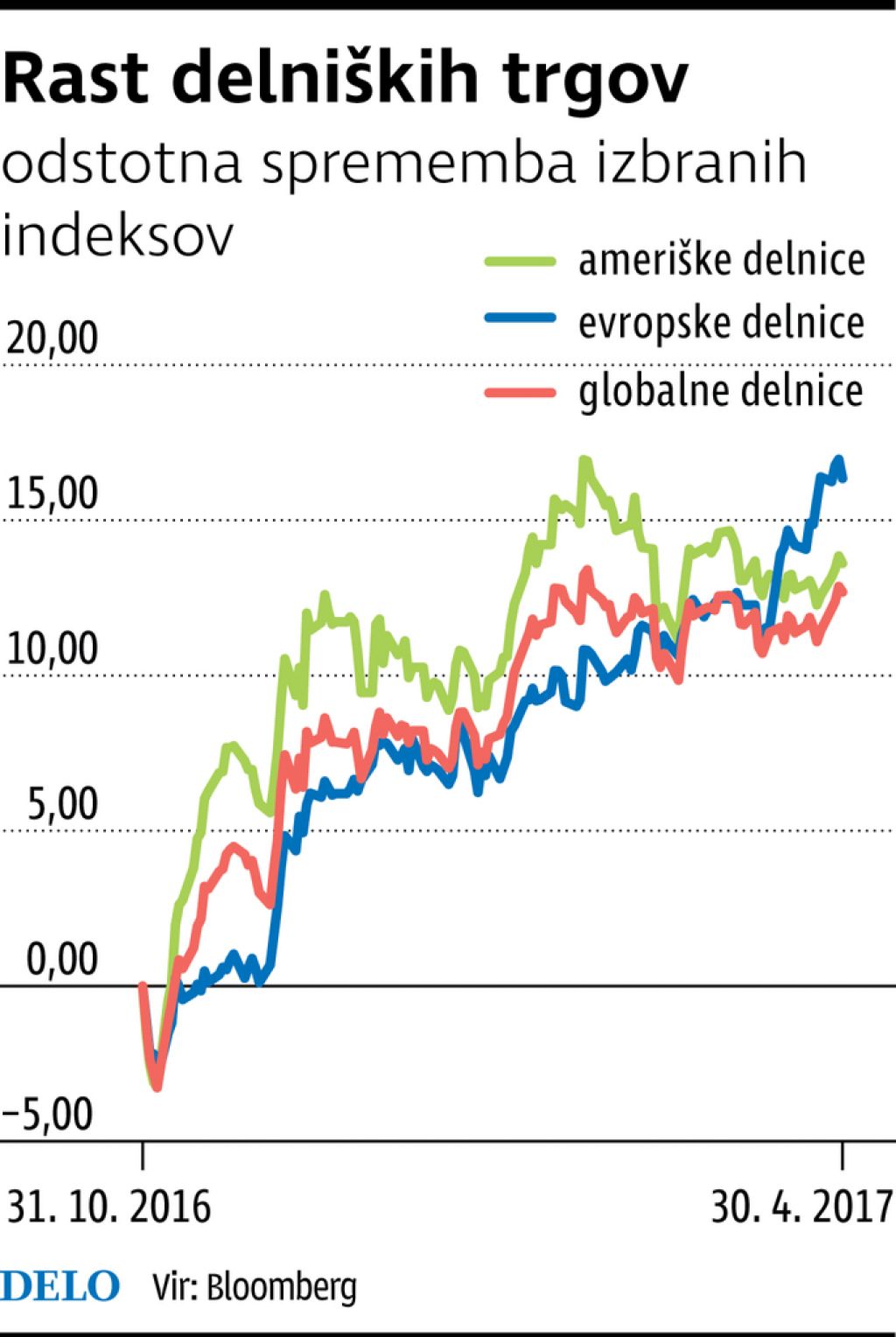

Vsako leto na začetku maja se med investitorji razplamti razprava o učinkih sezonske anomalije »prodaj v maju in odidi stran do jeseni«, po kateri donosi med novembrom in aprilom (+7,0 odstotka) močno presegajo donose med majem in oktobrom (samo +1,4 odstotka).

Zgodovinska statistika na primeru ameriških delnic brez dvoma govori v prid pregovoru »prodaj v maju«, vendar kot ponavadi, ne pove nujno vse resnice. Precej bolj optimistično sliko namreč dobimo že, če ta sezonski pojav postavimo v kontekst močnega bikovskega trga rasti.

V obdobjih pozitivnih gibanj na borzah z delniškim indeksom nad dvestodnevnim drsečim povprečjem so bili zgodovinski donosi med majem in oktobrom okoli triodstotni, še precej višji pa so bili donosi po odličnih predhodnih polletnih obdobjih. Dana Lyons navaja, da je od leta 1900 indeks Dow Jones po 15- do 20-odstotni rasti med novembrom in aprilom nato med majem in oktobrom povprečno pridobil nadaljnjih 9,4 odstotka.

V sedanjem okolju, ki ga zaznamujejo rekordne vrednosti svetovnih delniških trgov v kombinaciji z več kot desetodstotno sinhrono rastjo korporativnih dobičkov ter zanemarljivo verjetnostjo gospodarske recesije, so torej učinki strategije »prodaj v maju« precej manj izraziti in sezonska nihanja ne pomenijo posebno velike nevarnosti za vlagatelje.

Tiskane izdaje

Tiskane izdaje