Preberite še:

Cene nepremičnin navzgor, vzrok sta preskromna ponudba in živahno povpraševanje

Do dobička z agresivnim trženjem posojil

Cene nepremičnin navzgor, vzrok sta preskromna ponudba in živahno povpraševanje

Do dobička z agresivnim trženjem posojil

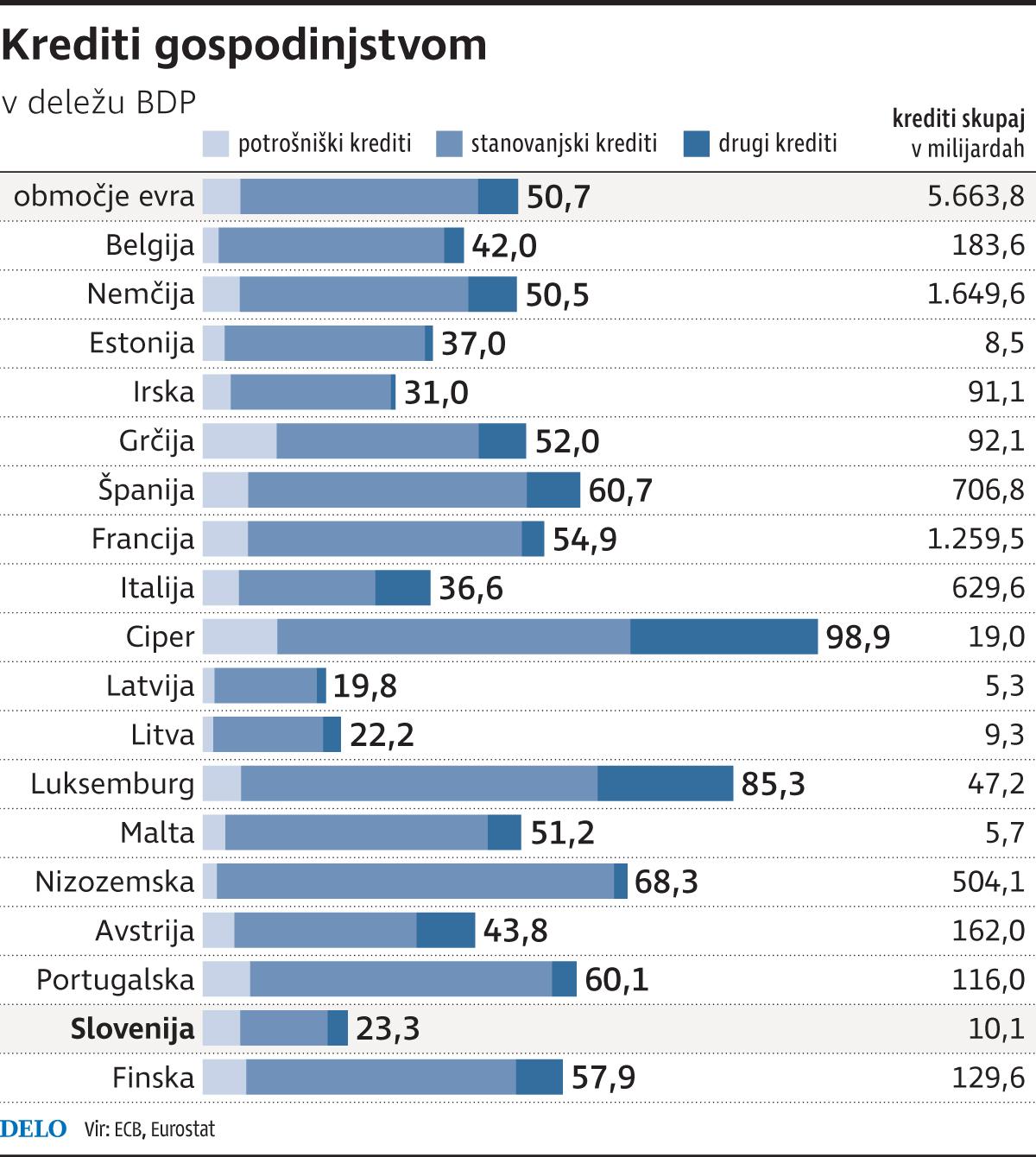

Rezultat izboljšanih razmer na trgu dela, povišanja plač in okrepljenega zaupanja potrošnikov je večja končna potrošnja. Banke in njihova nadzornica Banka Slovenije zaznavajo trend visoke rasti posojil gospodinjstvom (medtem ko se financiranje podjetij oživlja bistveno počasneje). Krepi se zadolževanje pri domačih bankah, a kot so zapisali analitiki BS v svojem poročilu o finančni stabilnosti, zadolženost gospodinjstev ostaja majhna, z njo pa tudi tveganja za bančni sistem. V mednarodni primerjavi je bila lani pri nas zadolženost gospodinjstev, izražena kot odstotek dolga v BDP, več kot polovico nižja od povprečja držav evrskega območja.

Vroča potrošniška posojila

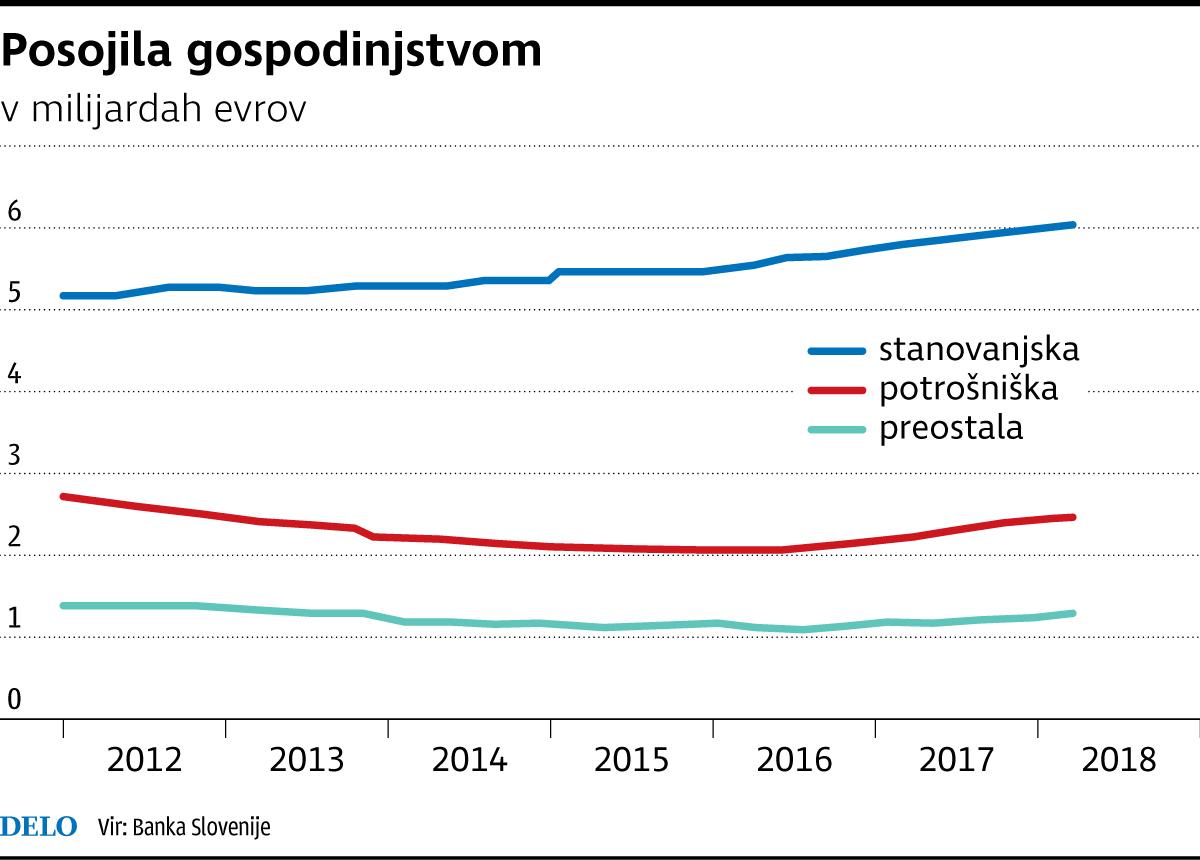

Niso pa se vsa posojila iz tega segmenta gibala enako. Stanovanjska so rasla s podobno dinamiko kot BDP (medletno za skoraj pet odstotkov). V začetku letošnjega leta se je rast celo znižala zaradi preskromne ponudbe nepremičnin glede na povpraševanje in posledično zmanjšanja števila transakcij. Stanje stanovanjskih posojil je na začetku leta 2018 preseglo šest milijard evrov.

Bolj kot še enkrat hitreje (medletno po 12-odstotni stopnji) so rasla potrošniška posojila, vendar je njihova skupna vsota še vedno bistveno nižja od stanovanjskih. Po podatkih BS so marca dosegla 2,47 milijarde evrov. Zakaj takšna razlika? Predvsem zaradi močno poenostavljenih in pospešenih postopkov pridobitve potrošniškega kredita. Banke so spremenile poslovne modele, ker so v znova prebujenih potrošniških strasteh zaznale privlačno tržno nišo.

Ročnosti potrošniških posojil so se podaljšale celo nad deset let, banke so dvignile maksimalne zneske teh posojil, zlasti pri posojilih s fiksno obrestno mero jih je čedalje več nezavarovanih in nenamenskih. Za zdaj je obseg teh posojil glede na celotno izpostavljenost bank še vedno majhen, z nadaljnjo pospešeno rastjo pa bi se lahko povečala sistemska tveganja za bančni sistem, opozarja BS. Spremljati je treba tudi namembnost »hitrih posojil«; če bi se v večjem obsegu uporabljala za financiranje nakupa nepremičnin, bi ob morebitnem cenovnem preobratu na trgu nepremičnin lahko kreditojemalci zašli v težave, za njimi pa tudi upnice.

Izkušnje posameznih bank

V vseh vprašanih bankah (odzvalo se jih je devet) se je zanimanje za potrošniška posojila lani občutno povečalo, v NLB v letošnjem prvem kvartalu celo za 19,3 odstotka. Večinoma kot poglavitni vzrok navajajo svojo novo ponudbo posojil, pri čemer so postopki odobritve so hitrejši (na primer ekspres kredit v Sberbank je mogoče pridobiti v treh urah, hitri so tudi krediti, odobreni kar prek spletne ali mobilne banke), preprostejši, z manjšimi stroški odobritve (ali celo brez njih), tudi za nekomitente, s fiksno obrestno mero, »ki varuje stranko pred nepredvidljivmi dogajanji na finančnih trgih« (kot pravijo v NKBM). Nova ponudba je povsod podprta z intenzivnimi marketinškimi akcijami.

Zadolženost gospodinjstev kljub občutni rasti posojil ostaja majhna.

Iz odgovorov je razbrati, da je pri večini bank najdaljša ročnost potrošniških kreditov osem ali deset let, maksimalni zneski pa celo do 30.000 evrov (NKBM, NLB). Nekatere banke se ustavijo ob 15 tisočakih, v povprečju pa je največ odobrenih potrošniških kreditov v višini od 5000 do 10.000 evrov. K nekoliko nižjim zneskom se nagiba Hranilnica Lon, ki se načrtno premika od stanovanjskih posojil k potrošniškim. Ta so zanjo strateško bolj zanimiva, saj imajo večji donos, večjo razpršenost in krajše ročnosti. Odobrena posojila so v povprečju do 5000 evrov, s fiksno obrestno mero na največ deset, z variabilno pa celo do 20 let.

Tudi drugod izbira obrestne mere pogojuje ročnost in višino kredita. Pri fiksni obrestni meri so ročnosti praviloma krajše. V Delavski hranilnici na primer imajo do 48 mesecev v ponudbi samo fiksno obrestno mero, za ročnosti od 60 do 120 mesecev pa je večje povpraševanje po kreditih s spremenljivo obrestno mero.

Manjša so nezavarovana

Kako pa je z zavarovanjem? Praviloma so nezavarovani krediti nižjih vrednosti in krajših odplačilnih rokov (na primer Lon: do 5000 evrov in do treh let, Intesa Sanpaolo: s fiksno obrestno mero in odplačilno dobo do treh let oziroma s spremenljivo obrestno mero in odplačilno dobo do petih let, DBS: do treh let), Abanka, denimo, pa nezavarovanih kreditov nima v ponudbi. Ko gre za višje vrednosti, so lahko potrošniški krediti zavarovani tudi s hipoteko, tedaj so ročnosti običajno daljše, tudi do 20 let (Abanka, Delavska hranilnica), seveda pa takšen kredit podražijo stroški hipoteke.

Potrošniška posojila so marca dosegla 2,47 milijarde evrov.

Potrošniški krediti so namenski in nenamenski, za nakup avtomobila, gospodinjskih aparatov, stanovanjske opreme, za potovanja, dopust, ogrevanje, poplačila drugih obveznosti/limitov in podobno. Sofinanciranje nakupa nepremičnin s takšnim kreditom je prej izjema kot pravilo, so soglasni bankirji (takšno uporabo dopušča zakon o potrošniških kreditih). Ne nazadnje tudi zato, ker je potrošniški kredit precej dražji od stanovanjskega. Razlika v obrestni meri, ki je lahko celo od dva- do trikrat višja, mora pokriti večje tveganje. V NLB so primerjali efektivno obrestno mero pri izposoji 5000 evrov na pet let (brez zavarovanja, s spremenljivo obrestno mero). Pri istih parametrih bo, če se odločimo za osebni kredit, obrestna mera 5,62 odstotka, pri stanovanjskem pa 3,61 odstotka.

Prav vse anketirane banke pa so si edine v zagotovilih, da – vsej dostopnosti potrošniških kreditov navkljub – zelo skrbno pretresajo vse vloge kreditojemalcev, izpolnjevanje kreditnih pogojev, svetujejo jim po konceptu urejenih osebnih financ in presojajo tudi »po zdravi kmečki pameti, ki je do kreditov zelo konservativna« (Lon).

Tiskane izdaje

Tiskane izdaje